智能驾驶的到来,正在为 OEM 带来新的利润想象空间。 特斯拉已经通过售卖自动驾驶软件获利,根据摩根士丹利的数据统计,FSD 的 BOM 成本只有 1900 美元,FSD 在 2019 年激活率为 30%,截止到 2019 年,FSD 以及软件相关的更新为特斯拉带来了 12.6 亿美元的收入。甚至于,在特斯拉目前破 6000 亿美元的估值中,智能驾驶占了不小的比重。

就像前段时间在百度 Apollo 生态大会上,百度副总裁、智能驾驶事业群组总经理李震宇说的那样:「 自动驾驶能力将成为智能汽车决胜点。」我们也能看到,越来越多的主机厂开始加大对自动驾驶的布局。但是,要做自动驾驶,两个点最为关键:数据和算力(还有其背后的算法)。前者主机厂可以拿到,但是后者,只能依托于半导体,再进一步讲,芯片供应商。

英伟达和 Mobileye 是业内公认的两大芯片巨头,想要做好自动驾驶,这两家公司是无法逃开的存在。那么,这两家谁会成为未来芯片领域的霸主?这是一个很有意思的问题。

辅助驾驶,Mobileye 称王

自 2008 年到 2019 年底,Mobileye 发货超过 5000 万枚的 EyeQ 芯片;联手 27 家 OEM(整车厂)合作伙伴,为总计约 300 种车型的 ADAS 系统提供支持; 目前批量生产的 11 种 L2+系统中,有 8 种基于 Mobileye 技术,同时,26 个车企的 47 个合作项目在进行中。

那么今年呢?Mobileye 再次拿下多家主机厂的订单。

今年 1 月,CES2020 期间,Mobileye 与上汽达成合作,将通过上汽集团的子公司中海庭将 Mobileye 路网资产管理™(REM™)技术应用于上汽集团生产的汽车中。上汽也会在全新一代智能驾驶辅助系统(ADAS)计划搭载 Mobileye 最新的视觉芯片 ,同时双方还将共同开展 L3-L4 级别的智能驾驶项目研究合作。

今年 7 月,Mobileye 与福特达成合作,共同为福特的 全球产品线 开发更先进的高级驾驶辅助系统,合作主要集中在 L1 和 L2 上。

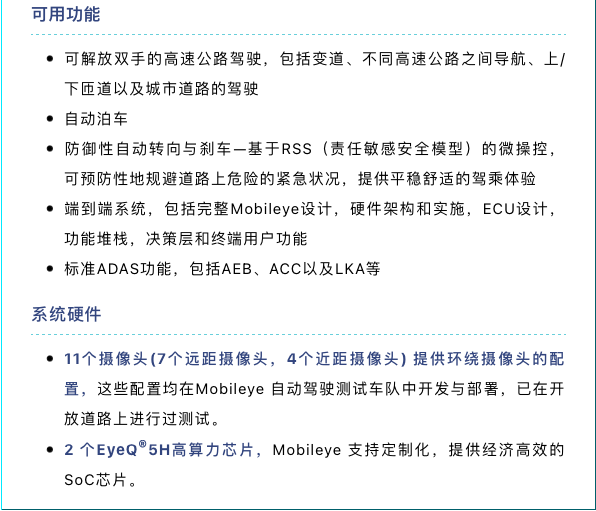

今年 9 月,Mobileye 与吉利达成合作,将把其全栈式环绕视觉解决 Mobileye SuperVision™方案用于吉利子品牌领克的全新纯电豪华轿跑概念车 ZERO concept 上,「L4」降维到 L2 使用。此外,吉利汽车集团的多个子品牌产品将配备由 Mobileye 提供支持的包括紧急自动刹车(AEB)和车道保持系统(LKA)等在内的 ADAS 功能。

且不说其他,光是今年拿下的这三个主机厂的单子,就能让 Mobileye 的 EyeQ 芯片获得稳定的 至少数百万级的安装量,随着 Mobileye 不断获取绑定新的客源, 也不断挤压了传统供应商的生存空间。

花开两朵,各表一枝。

当 Mobileye 在全球 L2 辅助驾驶大肆收割的时候,英伟达也开始进行战术调整:从专供 L4 自动驾驶市场俯身往下深入 L2 辅助驾驶市场。

今年 5 月,老黄(英伟达创始人兼 CEO 黄仁勋)在自家厨房搬出了针对 L2 的自动驾驶芯片,功耗 5W,算力 10TOPS(作为对比,Mobileye EyeQ4 功耗 3W,算力 2.5TOPS)。这个芯片将会在 2022 年下半年将正式量产上车。到那时,将会是两家公司真正展开正面交锋。

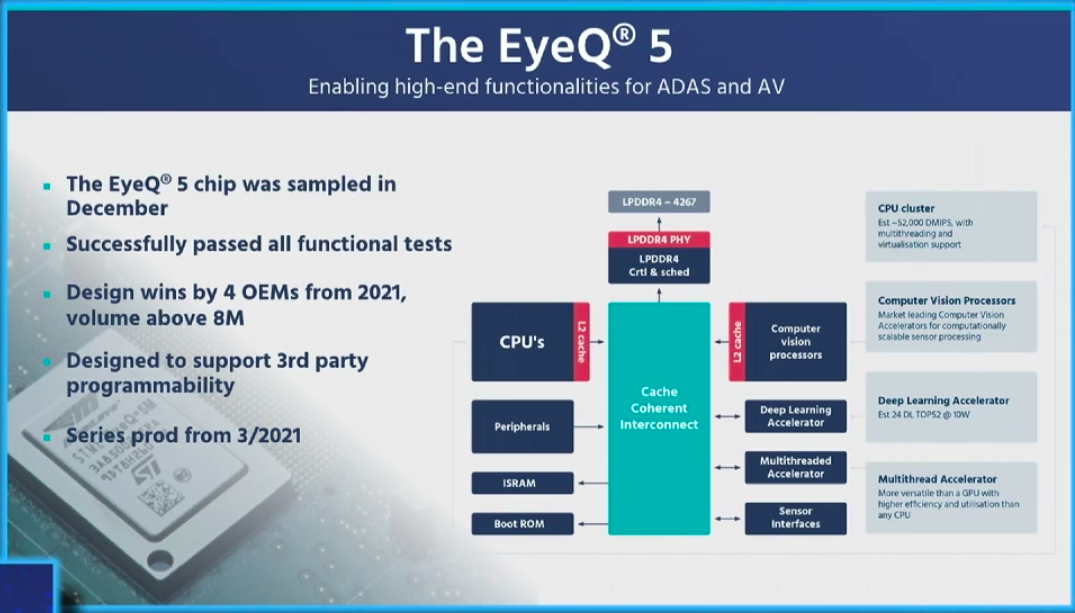

而在高级别自动驾驶上,Mobileye 同样亮出了自己的攻势:EyeQ5 要来了。2019 年的 CES 上,Mobileye 透露了 EyeQ5 的相关参数:7nm 工艺,算力 24TOPS,功耗 10kW(EyeQ4 算力 2.5TOPS,功耗 3W)。

EyeQ5 芯片会提供两个不同的版本,一个封闭版,一个开放版。

前段时间,供应商麦格纳宣布其基于 EyeQ5 的驾驶辅助系统面市。「业界首个将前视摄像头和相关软件包含在一个组件中的系统」,「该系统结合了麦格纳的电子和摄像头专业技术,与 Mobileye 的系统级芯片(SoC)图像处理技术。这款摄像头采用 120°800 万像素的光路,同时麦格纳不断完善其世界级的摄像头制造工艺,以达到全球汽车平台所需的质量和产量。」

说白了,这个版本和 EyeQ4 一样,是一个封闭的黑盒子。

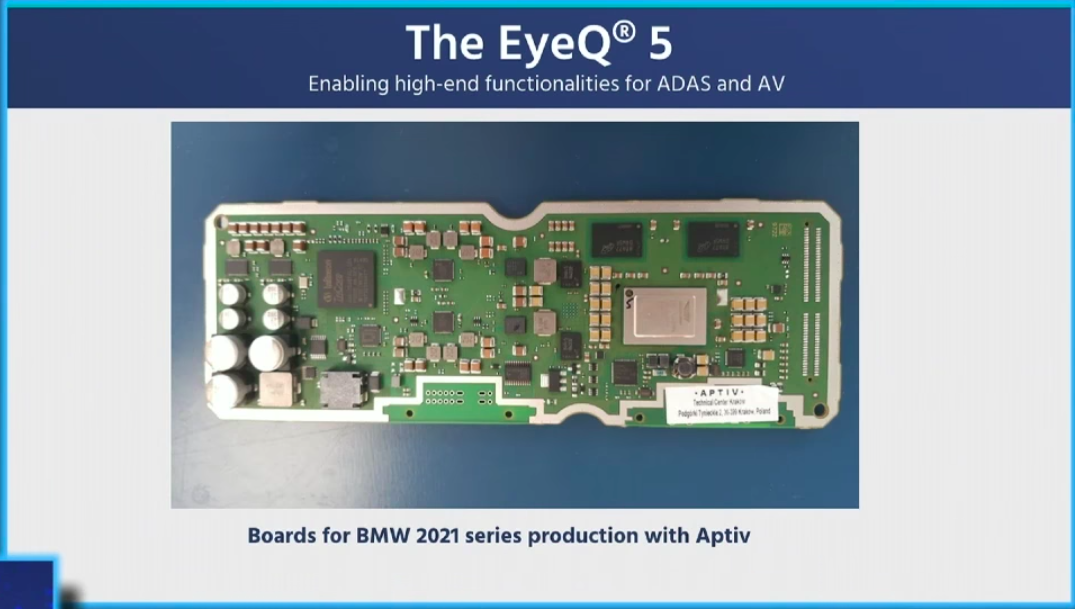

另外一个版本则是开放版,支持第三方进行编程操作,开放版芯片会在宝马的 iX 新车上率先搭载,这也是其第一次将 EyeQ 芯片进行开放,具体效果怎么样,还是要看最终表现。

我想,这个开放版芯片的费用不低,不是一般的车企能够承担得起,恐怕只有高端车型 or 与 Mobileye 关系密切的车企才能拿到此版本。

除了供应芯片这种方式,Mobileye 更是 首次以 ADAS 系统供应商的角色 出现,提供高级别自动驾驶辅助系统。

还是刚刚提到的与领克的合作。Mobileye 将把其全栈式环绕视觉解决 Mobileye SuperVision™方案用于吉利子品牌领克的全新纯电豪华轿跑概念车 ZERO concept 上。

而这套东西是 Mobileye 为 L4 级自动驾驶汽车(AV)开发的真冗余传感套件中的纯摄像头技术,包含了这么多东西:

明年,我们就会看到更多搭载 Mobileye EyeQ5 芯片亦或者是 Mobileye SuperVision™解决方案的车型落地。

视线再回到英伟达这边。虽然在 L2 辅助驾驶市场上,英伟达略慢了一步,但是 在 L2+及以上的自动驾驶上,英伟达已经有虎口夺食的意思了。

还记得这张图么?老黄发布 L2 芯片的时候发的:

仔细观察,在这张图里,针对 L2+的代表作已然换成了 200TOPS 的 Orin 自动驾驶计算平台(一定程度上暗示了此后与理想和小鹏合作)。通过这个 L2+平台,英伟达把理想这个大客户从 Mobileye 那里抢了过来,即便是此前采用供应商方案的小鹏汽车,也投入了英伟达计算平台的怀抱。这两家都想通过预埋硬件的方式逐渐实现更高阶的自动驾驶能力。

传统巨头奔驰,也选择了与英伟达合作。今年 6 月奔驰和英伟达牵手,将使用后者的计算平台进行自动驾驶的开发。双方将基于这个平台打造新的车载计算架构,共同开发 AI 和自动驾驶汽车应用, 包括 SAE L2 级和 L3 级的功能以及自动泊车功能(最高可达 L4 级),并将新架构部署在下一代奔驰汽车上。

为什么会这样?

这样看下来,其实会发现,即便是英伟达和 Mobileye 的芯片霸主之争,说到底,其实还是一个芯片开放度的问题,以及不同主机厂自动驾驶策略的差异问题。

能够看到,像理想、小鹏这种,拥有较强的软件能力就会追求更多的自定义能力。这也是为什么他们放弃了供应商方案,选择英伟达平台进行自研的原因。

但是,我们不能忽略的是, 很大一部分主机厂其实并没有很强的软件能力 ,所以,在感知层面需要很强势的供应商来帮助他们,放眼看下来,Mobileye 的效果可能最好,即便它是一个黑盒子。

另外,汽车厂商转型的速度,其实还是要慢于我们的预期。未来几年福特、吉利、长城的辅助驾驶落地车型中,很大一部分可能用的会是 EyeQ4 芯片。举一个例子吧: 通用凯迪拉克的 SuperCruise,现在用到的芯片还是 EyeQ3,直到下一代平台才会用到 EyeQ4 芯片。

所以,行业节奏要慢的多。这也是为什么,英伟达不慌不忙,到了 2022 年才进行 L2 芯片的量产落地。

还是那句话,未来几年,其实还是辅助驾驶占据主流地位。

不过,能够看得出来,英伟达的 Orin 开放平台还是给了 Mobileye 不小的压力,这其实也在倒逼 Mobileye 做出更大的开放,EyeQ5 开放版就是一个很好的例子。

未来谁称王?

说了这么多英伟达和 Mobileye,那么未来的芯片霸主会是谁呢?这个还真不好说。

为什么?因为越往上的高级别自动驾驶,合作模式可能会越不一样。 目前我们已经能看出一些端倪(仅针对当下):

第一种,选择更开放的硬件平台,自研软件系统,比如理想、小鹏;

第二种,由供应商完成自动驾驶的大头任务,比如感知,剩余的部分自研,比如蔚来;

第三种,直接采用供应商的成套解决方案,比如 ARCFOX 下一款车采用华为全套的智能驾驶解决方案;

第四种,从软件到硬件,全部自研,比如特斯拉。

这些合作模式的改变,也会让主机商对于芯片选择发生改变。

此外,业内芯片平台的选择其实也在慢慢变多,国内有地平线、黑芝麻等企业。虽然这些企业声量比较小,但是确实也开始逐渐拥有自己的影响力。比如地平线,已经迈过了 10 万出货量门槛。

国外,高通已经发布了自己的 Snapdragon Ride 平台,提供一整套的软硬件,包括安全系统级芯片、安全加速器和自动驾驶软件栈。同时与维宁尔(Veoneer)宣布合作交付可扩展的先进驾驶辅助系统(ADAS)和协作式自动驾驶(AD)解决方案,预计在 2024 年支持量产汽车。目前已知的是,一些国内外客户已经基于其 Snapdragon Ride 平台进行开发工作。

就目前而言,这个市场还没有完全固化,不是只有英伟达、Mobileye 两家独大,机会依然存在。

文末,我还有一个疑问:未来汽车芯片领域是否会出现类似现在 PC 市场的情形(intel 占据 PC 市场 8 成以上份额),某个芯片厂商一家独大?

我希望这样的现象永远不要发生,若是一家独大,这个行业就有点悲哀了(参考现在在性能上不断挤牙膏的 intel)。