本文转载自微信公众号「新智元」

来源:McKinsey

译者:沈丹玺

作者:Paul Gao, Hans-Werner Kaas, Detlev Mohr, and Dominik Wee

新兴市场发展、层出不穷的新科技、可持续性政策的出台、消费者偏好的变化——这些都让全球经济发生着翻天覆地的变化。数字化、进一步自动化、新的商业模式正在变革各行各业,而汽车行业也不例外。上述因素使得汽车行业出现了四股科技驱动的颠覆性趋势:多样化出行、自动驾驶、电动化、智能互联化。

汽车行业与专家意见一致认为,这四大趋势将强化和加速彼此的影响。同时,汽车行业已经足够成熟,使得颠覆性变化成为可能。尽管人们普遍认为影响整个行业的颠覆性变革已经初见端倪,但对未来 10-15 年这些趋势将为汽车行业带来怎样的影响,并无一致观点。为此,我们提出「2030 汽车革命」的 8 大观点,旨在预测汽车行业将会迎来的变化,以及这些变化对传统汽车制造商和供应商、潜在新的市场参与者、监管者、消费者、市场和产业价值链产生影响。

本研究旨在让即将发生的变化看起来更加直观。因此,本研究所作的预测应被解读为基于我们的理解,围绕四大趋势所作的最有可能的推测。当然这些推测本质上并不是决定性的,但是通过讨论潜在的未来,应该会帮助行业参与者更好地为不确定性做好更充分的准备。

1. 受共享出行、互联服务和性能升级的推动,汽车行业的收入将因新的商业模式提高 30%,即增加 1.5 万亿美元。

汽车行业收入将会大幅度增长,并且朝按需出行服务和数据驱动的服务等方向多样化发展。这将使得汽车销售收入在 2030 年额外增加 1.5 万亿美元,相当于提升 30%。而同期传统的汽车销售和售后产品、服务收入将达 5.2 万亿美元,比 2015 年的 3.5 万亿美元提高 50%。

智能互联与自动化技术将使得汽车越来越成为一种平台,使得司机和乘客能在旅途中享受新奇的媒介形式和服务,或者将空出来的时间从事其他个人活动。创新,特别是基于软件的系统的创新速度之快,将要求汽车具备可升级功能。随着短时间共享出行的日渐普及,消费者将时刻了解科技的进展,这也将进一步增加私家车可升级性能的需求。

2. 尽管人们越来越多地转向共享出行,汽车销量仍将继续增加,但仅处在每年 2%的较低增速。

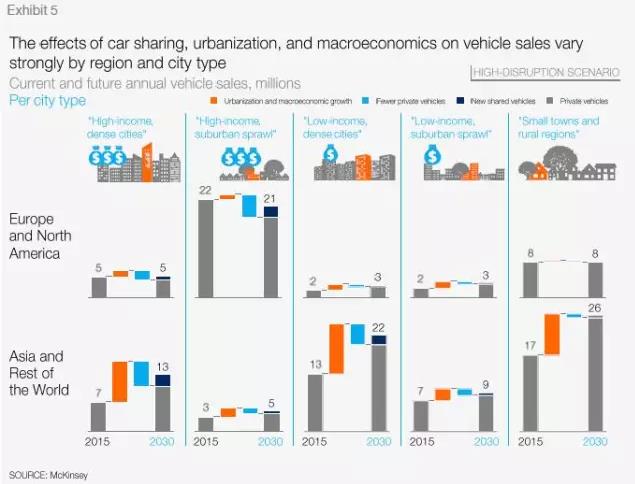

全球汽车总销量将继续增长,但到 2030 年,销量增速将从过去五年的 3.6%降至 2%。这主要是由于宏观经济的影响,以及汽车共享和在线叫车等出行服务的增长。

有详细分析表明,人口密集、汽车保有量长期较高的区域,是这些新兴出行服务的沃土,很多欧洲和北美的城市和郊区就属于这种类型。新的出行服务可能会导致私家车销量减少,但是这一减少可能会因共享车辆销量的增多而抵消,原因是后者使用率更高,损耗较大,需要经常更换。

另一个促进全球汽车销量增长的因素就是宏观经济发展势头良好,包括全球中产阶级消费者的增加。由于成熟市场增速放缓,全球汽车销量增长将继续依赖新兴经济体,特别是中国,同时不同的产品组合导致了不同的营收增长状况。

3. 消费者的出行行为正在改变。到 2030 年,每十辆售出的汽车中就有一辆是共享汽车,并且基于用户需求定制的出行解决方案也将拥有更大市场。

消费者偏好不断变化、监管措施趋紧、技术突破等因素都导致个人出行发生了重大转变。人们越来越多地使用多种交通方式完成出行,货物和服务都是送到他们手中而不是由他们自己获取。结果就是,一系列多样化的、按需出行方案将对传统的汽车销售模式形成补充,特别是在人口密集、不鼓励使用私家车的城市当中。

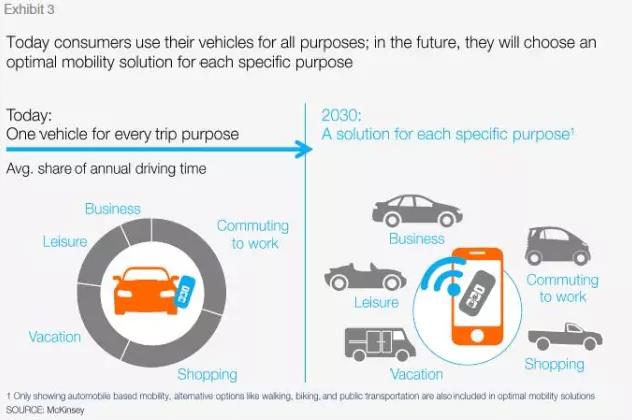

当今的消费者将汽车当做全能工具,既用于通勤,也用于全家出游。未来,他们可能希望能就某一特定目的灵活选择最佳出行方式,并通过智能手机进行选择。我们已经注意到,一些迹象显示拥有私家车的重要性在下降:在美国,年轻人(16-24 岁)持有驾驶证的比例从 2000 年的 76%下降到了 2013 年的 71%,而在过去 5 年,北美和德国的汽车共享服务使用量每年都增长超过 30%。

消费者按照不同目的选择定制方案的新习惯,将会催生用于特定目的的特制车。比如,专门提供在线叫车服务的车,这种车使用率高、性能强劲、能累积额外里程,且乘客舒适度更高,现在就已经有数百万辆了,而这只是个开始。

消费者转向多样化出行方案的结果就是,到 2030 年,每十辆售出的汽车中就有一辆是共享汽车,这会减少私家车的销量。这意味着新售出的车辆中 30%的里程是来自共享出行。按照这个趋势,到 2050 年,可能每三辆售出的汽车中就有一辆是共享汽车。

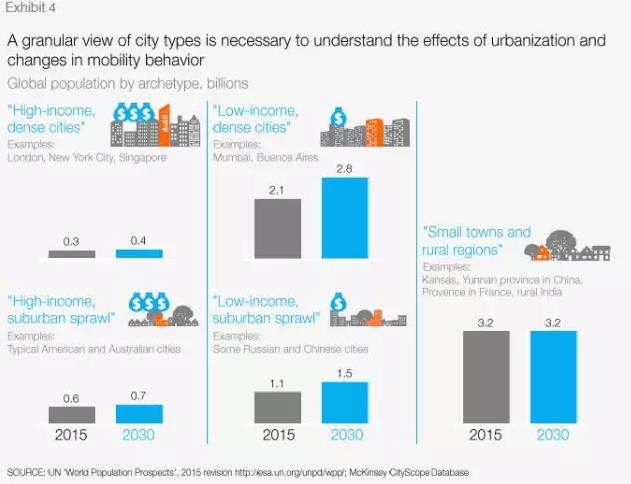

4. 城市类型将取代国家或区域,成为决定出行行为、也即汽车革命的速度和范围的市场细分维度。

要想了解未来商机所在,需要用比过去更细致的视角审视出行市场。具体来讲,需要将这些市场按城市类型分类,主要是看人口密度、经济发展水平和繁华程度。在所有这些细分市场中,消费者偏好、政策和监管、新的商业模式的可获得性和成本将出现很大差异。比如,像伦敦这样的大城市,拥有汽车对很多人来说已经是个负担了,主要是因为需要交拥堵费,缺少停车位,交通拥堵等因素。相反,在农村地区,如美国的爱荷华州,到目前为止,私家车依然是受偏爱的交通方式。

因此,城市类型将取代传统的以区域视角细分出行市场的做法,成为考察出行行为的重要指标。到 2030 年,纽约州的汽车市场将可能与上海,而不是堪萨斯州的更相似。

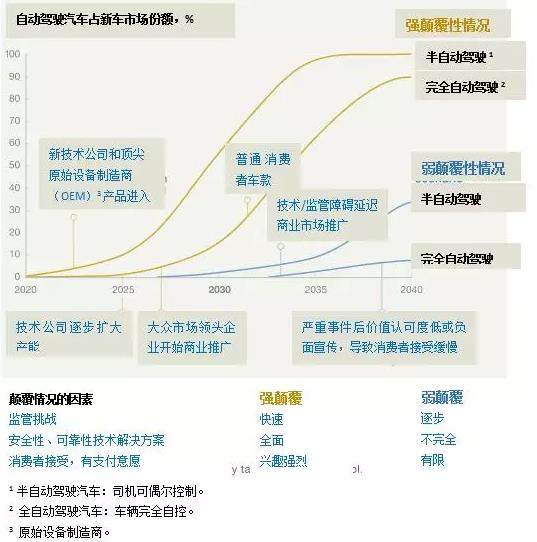

5. 一旦技术和监管问题得到解决,2030 年销售的新车中 15%可能为完全自动驾驶。

完全自动驾驶的车辆不太可能于 2020 年之前实现商业化销售。同时,高级驾驶辅助系统(ADAS)将扮演重要角色,帮助监管机构、消费者和企业做好逐渐让汽车取代司机的准备。ADAS 的上市已表明,阻碍更快的市场渗透的主要挑战来自定价、消费者认知和安全/保障问题。至于技术准备方面,技术公司和初创公司可能也将在自动驾驶汽车的研发中起到重要作用。监管和消费者接受度可能会是自动驾驶汽车的另一障碍。然而,一旦这些问题得到解决,自动驾驶汽车将为消费者带来巨大的价值(例如,在通勤途中工作的能力,或在旅途中方便地使用社交媒体或看电影)。完全自动驾驶汽车将逐渐增加,直到占 2030 年全球乘用车销量的 15%。

6. 电动汽车可行性增强,竞争力提升;但是,消费者接受速度在不同地区差异显著。

更严格的排放规定、更低的电池成本、更普及的充电设施和更高的消费者接受度将为电动汽车(混合动力、插电式、电池电动和燃料电池)在未来几年中的市场渗透创造新的强劲动力。消费者接受速度将取决于购买的拉动力(这部分由个人拥有车辆的总成本所推动)和监管的推动力的相互作用,这将在不同地区和地方层面有显著差异。到 2030 年,电动汽车的比例可能占新车销售的 10%至 50%。接纳率最高的将是发达的人口密集城市,那里有严格的排放规定和消费者激励机制(纳税减免、特殊泊车和驾驶特权、优惠电价等等)。在小城镇和农村地区,低水平的充电基础设施和较高的长途驾驶依赖度将使销售渗透率较低。通过电池技术和成本的不断改善,这些地方差异将减小,而电动汽车有望从传统汽车市场中获得越来越多的市场份额。随着电池成本在未来十年中可能下降到每千瓦时 150 美元至 200 美元,电动汽车将具备与传统汽车的成本竞争力,这对市场渗透是最重要的催化剂。同时值得注意的是,电动汽车中有很大一部分是混合动力汽车,这意味着即使在 2030 年之后,内燃机仍将占据一席之地。

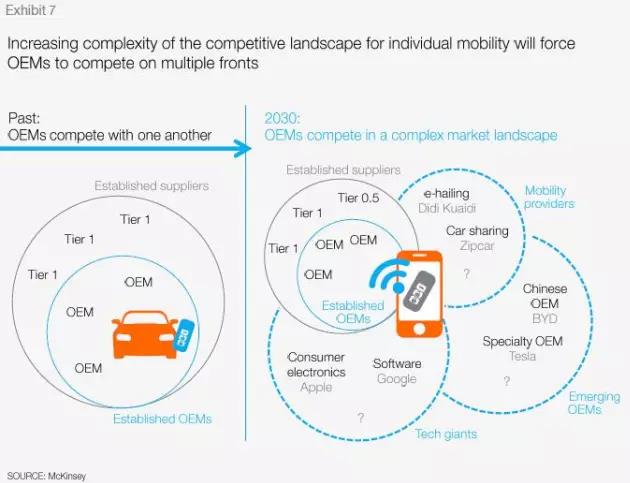

7. 在一个更加复杂和多元化的行业格局下,现有厂商将被迫在多个领域同时展开竞争,并与竞争对手合作。 当其他行业,如电信或移动电话/手机行业已被颠覆,汽车行业至今仍只有少许变化和整合。举例来说,在过去 15 年里,汽车制造商(OEM)前 15 名的名单里只出现了两家新公司,而手机行业则出现了十家新公司。出行行业向服务行业的格局转型,加上新公司的进入,将不可避免地迫使传统的汽车制造商在多个领域展开竞争。出行服务提供者(例如优步)、科技巨头(例如苹果、谷歌)以及特制车厂商(例如特斯拉)增加了竞争格局的复杂性。

当其他行业,如电信或移动电话/手机行业已被颠覆,汽车行业至今仍只有少许变化和整合。举例来说,在过去 15 年里,汽车制造商(OEM)前 15 名的名单里只出现了两家新公司,而手机行业则出现了十家新公司。出行行业向服务行业的格局转型,加上新公司的进入,将不可避免地迫使传统的汽车制造商在多个领域展开竞争。出行服务提供者(例如优步)、科技巨头(例如苹果、谷歌)以及特制车厂商(例如特斯拉)增加了竞争格局的复杂性。

传统汽车企业处于不断降低成本、提高燃油效率、减少排放、提高资本效率的压力之下,将更加感受到紧迫感,有可能在不断变化的汽车和出行行业转型自身市场定位,从而可能导致现有企业合并或出现新形式的合作关系。在另一颠覆行业的发展方面,软件实力正日益成为该行业最重要的差异化因素,涉及多个领域,包括 ADAS/主动安全功能、智能互联和信息娱乐系统。另外,随着车联网的技术发展,汽车制造商将不得不参与到由于技术和消费趋势而出现的新的出行生态系统中来。

8. 新的市场进入者将首先聚焦一些有盈利空间的细分市场和围绕价值链进行的活动,此后才进一步探索更多领域。

市场多样化将为新企业带来机会,他们将首先集中于价值链上的部分环节,只针对特定的、有盈利空间的细分市场,然后再进行拓展。尽管特斯拉、谷歌和苹果目前展现了极大的兴趣,我们认为他们所代表的仅是冰山一角。还有更多的新企业将可能进入市场,特别是现金充裕的高科技公司和初创企业。这些从行业外新进入的公司也掌握着对消费者和监管机构更大的影响力(即激起对全新出行形式的兴趣,游说对新技术的有利监管措施)。类似地,一些最近拥有骄人销售增长的中国汽车制造商,可能利用目前的行业洗牌在全球范围扮演重要角色。 现有汽车企业无法确切预测行业的未来。但他们可以在现阶段采取战略举措以塑造行业的发展。想要在不可避免的洗牌中胜出,现有企业需要采取四个方面的战略举措:迎战不确定性。想要在 2030 年成功,汽车企业必须朝着新的市场发展趋势转型,探索传统经营模式的替代和补充方案,并探索新的出行业商业模式及其财务和消费市场可行性。这需要汽车企业有较强的规划能力和灵活度,来识别并拓展新的优秀商业模式。利用合作关系。汽车行业正在从同业竞争转型为新的竞争性互动、合作伙伴关系以及开放的、可扩展的生态系统。要想成功,汽车制造商、供应商和服务提供商需要结成联盟或参与到生态系统中——例如,围绕自动驾驶汽车和电动汽车的基础设施探索合作。驱动转型变革。

现有汽车企业无法确切预测行业的未来。但他们可以在现阶段采取战略举措以塑造行业的发展。想要在不可避免的洗牌中胜出,现有企业需要采取四个方面的战略举措:迎战不确定性。想要在 2030 年成功,汽车企业必须朝着新的市场发展趋势转型,探索传统经营模式的替代和补充方案,并探索新的出行业商业模式及其财务和消费市场可行性。这需要汽车企业有较强的规划能力和灵活度,来识别并拓展新的优秀商业模式。利用合作关系。汽车行业正在从同业竞争转型为新的竞争性互动、合作伙伴关系以及开放的、可扩展的生态系统。要想成功,汽车制造商、供应商和服务提供商需要结成联盟或参与到生态系统中——例如,围绕自动驾驶汽车和电动汽车的基础设施探索合作。驱动转型变革。

随着创新和产品价值越来越由软件定义,汽车制造商需要调整自己的技能和工艺,以应对诸如软件主导的消费者价值定义、网络安全、数据隐私和产品持续升级等新的挑战。重塑价值主张。汽车制造商必须进一步将其产品/服务差异化,并将其价值主张从传统的汽车销售与维修转变为整合式的出行服务。这将使其在全球增长的汽车业收入和总利润中处于更有利的地位,分享由包括线上销售和出行服务在内的新商业模式为全球汽车业带来的营收与利润增长,同时在核心汽车业务和新出行业务模式之间催化出新的商机。

欢迎关注 GeekCar 微信公众号: GeekCar 极客汽车 (微信号:GeekCar)&极市 (微信号:geeket)。